티스토리 뷰

목차

반응형

“월급 전엔 카드론으로 막고, 급하면 현금서비스 써요.”

생각보다 많은 사람들이 일상 속에서 반복적으로 카드 기반의 대출을 사용하고 있습니다.

하지만 이렇게 쌓인 부채는 신용도에 영향을 주고, 장기적으로 훨씬 더 큰 이자 부담과 신용점수 하락을 불러올 수 있습니다.

이번 글에서는 카드론과 현금서비스의 위험성과 함께 보다 안전하게 빠져나올 수 있는 현실적인 전략을 알려드립니다.

1️⃣ 카드론과 현금서비스, 뭐가 문제일까?

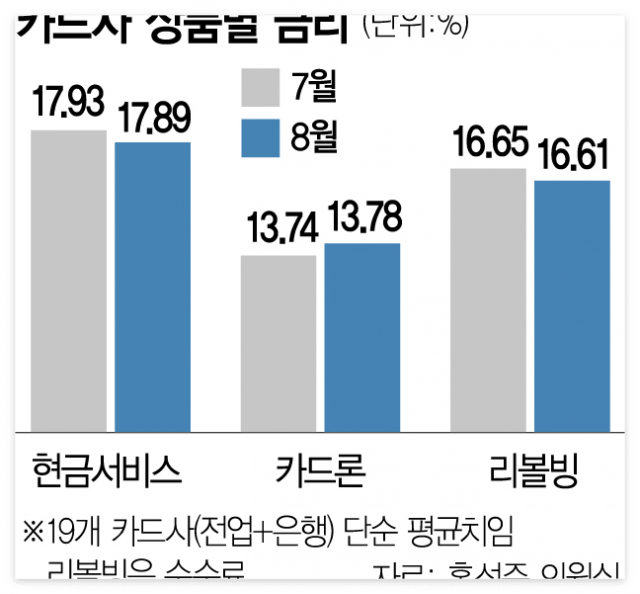

둘 다 ‘신용카드 한도 내 대출’이라는 공통점이 있지만, 성격은 조금 다릅니다.

✔️ 카드론

- 신청 시 따로 심사 없이 바로 실행

- 연 이자율 평균 10~17%대

- 중도상환수수료 없음

✔️ 현금서비스

- 일시적인 소액 자금 필요 시

- 이자율은 카드론보다 더 높고, 사용 시점부터 이자 발생

- 신용도 평가에 훨씬 부정적

두 상품 모두 단기적인 해결책일 뿐, 장기 사용은 신용 하락, DSR 악화, 추가 대출 한도 축소로 이어질 수 있습니다.

2️⃣ 카드론·현금서비스가 신용점수에 주는 영향

- 신용점수는 '대출 금액'보다 '대출 형태'에 민감

- 카드 기반 대출은 ‘급전이 필요한 구조’로 평가

- 1~2회만 사용해도 등급에 반영 → 중장기 금융생활 제한

예: 현금서비스 100만 원 3개월 사용 → 신용점수 30~40점 하락 사례 다수

3️⃣ 카드론보다 나은 대출, 3가지 방법

✔️ ① 일반 신용대출

- 이자율: 4~8% 수준

- 상환계획이 명확하다면 카드론보다 훨씬 유리

✔️ ② 서민금융상품 (햇살론, 사잇돌2 등)

- 소득·신용 조건 맞으면 신용점수 영향 줄이고, 금리도 낮음

- 상담·교육 이수 등 절차 있지만 장기적으로 유리

✔️ ③ 대환대출로 갈아타기

- 카드론 포함 → 대환대출 가능 상품 늘어남

- 통합 상환으로 금리 낮추고 신용 회복 가능

4️⃣ 빠져나오는 전략: 실천 단계

- ✅ 카드론 상환계획 수립 → 고정 납입 목표 설정

- ✅ 현금서비스는 즉시 사용 중단

- ✅ 대체 대출 상품으로 구조 개선

- ✅ 신용점수 회복을 위한 통신비, 공과금 자동이체 활용

핵심은 ‘하루라도 빨리 탈출 계획을 세우는 것’입니다.

✅ 결론: 당장은 편해도 장기적으로 손해입니다

카드론, 현금서비스는 가장 쉬운 대출이지만 가장 비싼 대출입니다.

단기 사용 후 빠르게 정리하는 것이 신용과 재정 모두를 지키는 길입니다.

- ✔️ 가능한 빠르게 다른 대출로 전환

- ✔️ 신용점수 하락 최소화 전략 병행

- ✔️ 생활비 구조도 함께 점검 필요

💡 지금은 어렵더라도, 전략만 있다면 빠져나올 수 있습니다.

오늘이 탈출 계획의 시작이 되길 바랍니다.

반응형